Введение

В настоящее время атомная энергетика обеспечивает примерно 10% мирового производства электроэнергии. Ядерные реакторы произвели в общей сложности 2553 ТВт·ч в 2020 году, в конце 2020 года мощность действующих атомных электростанций составила 392 ГВт [2]. Суммарная мощность реакторов, вырабатывающих электроэнергию, в 2020 году достигла 369 ГВт (небольшое количество действующих реакторов не вырабатывают электроэнергию). 60 ГВт (57 блоков) находились в стадии строительства.

В умеренном сценарии ожидается, что ядерная мощность вырастет до 439 ГВт к 2030 году и до 615 ГВт к 2040-му за счёт ввода в эксплуатацию новых реакторов в Китае, Индии и ряде стран-новичков, компенсирующих закрытие реакторов в США и Западной Европе. В 2020 году средний мировой коэффициент использования мощности АЭС составил 80,3% по сравнению с 83,1% в 2019-м [1].

В будущем атомная энергетика будет играть всё более важную роль в электроснабжении и теплоснабжении по нескольким причинам, в том числе:

- почти нулевые выбросы углекислого газа и других загрязняющих веществ, связанные с производством атомной энергии в силу её специфики;

- долгосрочная конкурентоспособность по стоимости;

- когенерация — способность производить тепло в дополнение к электричеству;

- обеспечение базовой нагрузки с постоянно высоким коэффициентом использования мощности;

- надёжный и безопасный характер ядерной энергетики нового поколения, привлекательный для развивающихся стран, стран, которым не хватает местных энергетических ресурсов, а также для развитых стран, стремящихся ввести бóльшую долю возобновляемых источников энергии при сохранении стабильности сети.

Многие страны — участницы Парижского соглашения в рамках Рамочной конвенции ООН об изменении климата по сокращению выбросов парниковых газов 2015 года переходят на ядерную энергетику, чтобы обеспечить декарбонизацию экономики. Китай планирует в ближайшие 15 лет построить 150 новых реакторов. Европейская комиссия планирует признать ядерную энергетику «зелёным» видом деятельности в пределах своей классификации для инвесторов, которые могли бы направлять средства на новые проекты. Япония заявила о своём намерении рассмотреть возможность строительства новых станций впервые после катастрофы на АЭС «Фукусима-1″ в 2011 году.

Спрос и предложение урана

Мировые потребности реакторов в уране в 2021 году оценивались приблизительно в 62,5 тыс. тонн урана. В умеренном сценарии ожидается, что они вырастут до 79,4 тыс. тонн урана в 2030 году и до 112,3 тыс. тонн в 2040-м. Мировое производство урана значительно сократилось с 63207 тонн урана в 2016 году до 47731 тонны урана в 2020-м [1]. Недавняя депрессия на рынке урана вызвала не только резкое сокращение деятельности по разведке урана — на 77% с $2,12 млрд в 2014 году до почти $483 млн в 2018-м, но и сокращение производства урана на имеющихся рудниках, при этом мощности по ежегодной добыче более 20,5 тыс. тонн простаивают [8].

Ежегодное предложение урана складывается из первичного (горнодобывающая промышленность) и вторичного (коммерческие запасы участников рынка) компонентов. Роль вторичных поставок урана на мировом рынке будет постепенно снижаться с текущего уровня обеспечения 14–18% потребностей урановых реакторов до 5–8% в 2040 году.

Однако в ближайшем будущем один из основных компонентов вторичного предложения (коммерческие запасы) будет по-прежнему играть незаменимую роль в преодолении разрыва между спросом и предложением.

Разработка уранового месторождения Моинкум (Туркестанская область, Республика Казахстан) совместным казахстанско-французским предприятием ТОО «СП «КАТКО»

В секторе производства топлива конкуренция может стать более острой, как с коммерческой, так и с технологической точек зрения, из-за повышенного интереса к разработкам передовых видов топлива для реакторов нового типа. Рост спроса на ядерное топливо в Азии и снижение на Западе может привести к тому, что поставщики топлива перейдут от регионального к более глобальному рыночному подходу.

Быстрый рост спроса на уран в ряде стран, прежде всего в Китае, приведёт к необходимости дополнительной добычи урана в период, охватываемый сценариями. В 2020 году поставки урана были почти на 30% меньше потребностей парка реакторов в этом году. Вне зависимости от сценария предложения урана, мощность всех известных на сегодняшний день горнорудных проектов к концу прогнозируемого периода должна будет увеличиться как минимум вдвое.

Урановый концентрат на предприятии ТОО «СП «КАТКО» (Республика Казахстан)

Следует отметить, что ресурсов урана достаточно для удовлетворения будущих потребностей, однако производители ждут восстановления баланса на рынке, чтобы начать реинвестировать в новые мощности и возобновить производство простаивающих и остановленных проектов. Также потребуются дополнительные мощности по конверсии, тогда как мощности по обогащению и производству данного ядерного топлива достаточны для удовлетворения спроса.

Мировая потребность реакторов в уране в 2040 году вырастет примерно на 70% [1]. Ресурсы урана довольно широко распространены по всему миру, и в табл. 1 показано распределение этого ресурса по странам. В этом списке традиционно лидируют три страны: Австралия принимает наибольший объём ресурса (25% от общего объёма), за ними следуют Казахстан (12%) и Канада (11%).

После пика в 2016 году добыча урана снизилась в результате ухудшения мировой рыночной конъюнктуры. Далее, в 2019–2020-х годах ситуацию на рынке усугубила более чем трёхлетняя пандемия COVID-19. Произошедшее сокращение добычи затронуло прежде всего Канаду и Казахстан. Четыре крупнейших урановых производителя сократили выпуск продукции в 2016–2020 годах.

Временная приостановка производства произошла на шахтах в Канаде, Казахстане, Намибии, Южной Африке и США. Это привело к сокращению численности персонала на местах из-за мер социального дистанцирования. Отключение или приостановка добычи в существующих производственных центрах, а также снижение уровня производства привели к резкому снижению глобального коэффициента использования мощностей. В целом производство урана показало тенденцию к снижению за пятилетку 2016–2020 годов. Динамика этих производственных изменений показана в табл. 2.

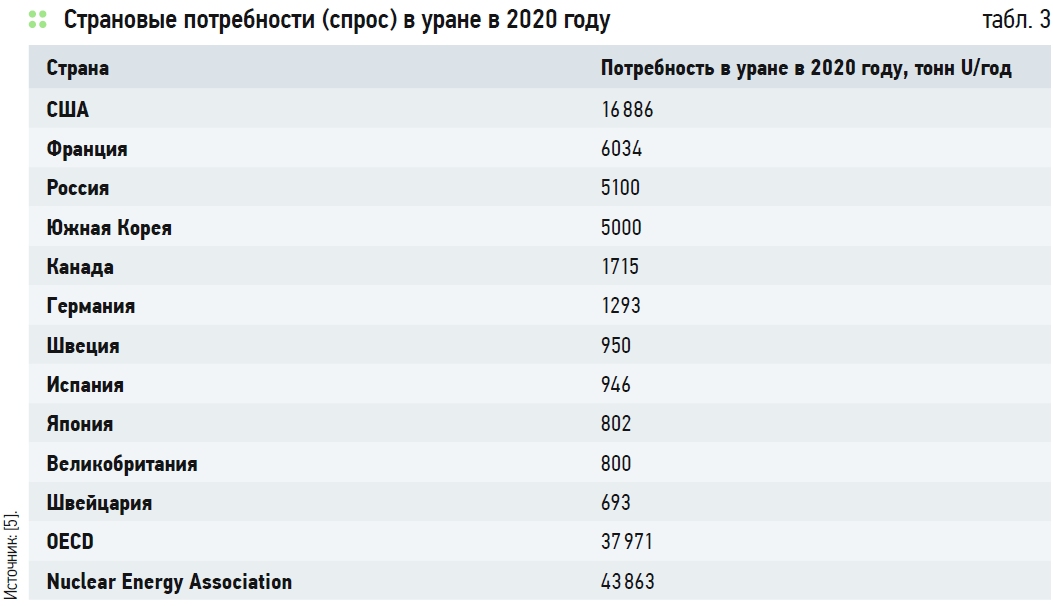

Ежегодные страновые потребности в поставках урана показаны в табл. 3. Ассоциация ядерной энергетики (NEA) функционирует в рамках Организации экономического сотрудничества и развития (OECD) развитых стран и не включает данные по Китаю, Индии, Украине, Тайваню (КНР) и нескольким другим малым потребителям. Общий мировой спрос примерно на 20% превышает потребности стран членов NEA. В целом по состоянию на 2020 год производство урана было на 30% меньше спроса. Итоговая балансировка достигается посредством привлечения коммерческих запасов.

Цены на уран

В сентябре 2022 года цены на уран выросли до в $53,5 за фунт закиси-окиси урана (оксида урана U3O8) — самого высокого уровня с марта 2022-го [8]. Урановый концентрат торгуется на Лондонской бирже металлов (The London Metal Exchange) с ценовыми котировками в долларах США за фунт (0,454 кг).

С начала 2022 года стоимость урана выросла на 21%. В марте она поднялась выше $50 впервые с 2011 года, причём это в два раза превышает уровень, типичный для середины 2010-х годов (рис. 1).

Энергетический кризис в Европе побуждает страны активизировать свои усилия в области ядерной энергетики. Страны были вынуждены перейти на альтернативные виды топлива, такие как уголь и уран, поскольку Россия сокращает экспорт нефти и перекрывает потоки природного газа. Возобновляемые источники энергии пока не могут быть базовым компонентом энергетического баланса. Регион также сталкивается с нехваткой гидроэлектроэнергии после того, как экстремальная летняя жара снизила уровень воды в реках и водохранилищах. Всё это увеличило спрос на уран, который расходуется на атомных электростанциях.

Bank of America прогнозирует, что спотовые цены на природный уран вырастут до $70 за фунт оксида урана к 2023 году [8]. Запасы урана также выросли за третий квартал 2022 года на предполагаемом росте спроса. После многих лет застоя и недоинвестирования цены на уран выросли вдвое, что помогло привлечь инвесторов обратно в сектор ядерного топлива. В ближайшей перспективе не удастся увеличить предложение достаточно быстро, чтобы удовлетворить более высокий спрос на металл, и это окажет поддержку достигнутым ценовым уровням. Новые рудники планируется открыть в Африке и в Северной и Южной Америке, но для того, чтобы они приносили прибыль, уран должен стоит не менее $50–60 за фунт концентрата.

Замыкание ядерного цикла

Развитие направления реакторов на быстрых нейтронах основано на идее Нобелевского лауреата Энрико Ферми о ядерной энергетике на быстрых нейтронах на ресурсной основе слабоактивных элементов U238 и Tr232 с замыканием ядерного топливного цикла (ЯТЦ) и вовлечением в него отработанного топлива. Советский Союз вышел на реализацию технологии быстрых нейтронов (БН) ещё в 1973 году с пуском реактора БН-350 на берегу Каспийского моря для производства электричества, тепла и пресной воды (остановлен в 1999 году). Россия продолжила технологические разработки с пусками в 1981 году реактора БН-600 и БН-800 в 2015-м. Реакторы БН промышленного масштаба пока существуют только в США и России.

«Быстрое» направление в США реализовалось с пуском реактора FFTR (400 МВт) в 1990-х годах, но было остановлено по политическим причинам. Далее в 2020 году в США был принят закон, направленный на восстановление лидерства страны в ядерной энергетике с акцентом на развитие и демонстрацию технологии реакторов нового поколения. Япония примет участие в американском проекте по разработке реактора на быстрых нейтронах следующего поколения. Соглашение об этом достигнуто между Агентством по атомной энергии правительства Японии (Japan Atomic Energy Agency, JAEA) и концерном Mitsubishi Heavy Industries с японской стороны и Министерством энергетики США. США планируют построить реактор на быстрых нейтронах мощностью 345 МВт в городе Кеммерере (штат Вайоминг). Каждая из двух сторон внесёт половину стоимости строительства в размере $4 млрд. Начало эксплуатации реактора ожидается в 2028 году [8].

Концентрат природного урана на предприятии АО «НАК Казатомпром» (Республика Казахстан), предназначенный для отправки бразильской госкомпании Indústrias Nucleases do Brasil

В России продолжает воплощаться идея о замыкании ядерного топливного цикла на базе совместной работы реакторов на тепловых и быстрых нейтронах. В «Энергетической стратегии РФ до 2035 года» [4] существует базовое положение о двухкомпонентной ядерно-энергетической системе на основе действующих и создаваемых реакторов ВВЭР и реакторов на быстрых нейтронах.

В 2021 году в Томской области Российской Федерации началось строительство атомного энергоблока нового поколения «БРЕСТ-ОД-300». Энергоблок «БРЕСТ» — это реакторная установка на быстрых нейтронах со свинцовым теплоносителем. Новый энергоблок, мощность которого составляет 300 МВт, войдёт в состав опытно-демонстрационного энергетического комплекса (ОДЭК), который начнёт работу во второй половине 2020-х годов — на одной площадке будут размещены АЭС с быстрым реактором и пристанционный замкнутый ядерный топливный цикл.

В ОДЭК помимо реактора «БРЕСТ» будут входить комплекс по производству смешанного нитридного уран-плутониевого ядерного топлива для реактора и комплекс по переработке отработанного ядерного топлива. При накоплении определённого запаса ОДЭК станет практически автономным и независимым [3].

Благодаря постоянной переработке ядерного топлива ресурсная база атомной энергетики может увеличиться на порядок. При этом снимается проблема накопления отработанного ядерного топлива. Реализация этого проекта позволит России стать носителем атомной технологии, полностью отвечающей принципам устойчивого развития.

Выводы

1. В прошедшем 2021 году цены на уран выросли более чем на 30%. В 2020-м поставки урана были почти на 30% меньше потребностей парка реакторов в этом году, что является следствием низких цен и недоинвестирования в 2010-х годах.

2. Двухкомпонентная атомная энергетика с реакторами на быстрых нейтронах позволяет решить проблему замкнутого ядерного топливного цикла. При налаженной переработке отработанного ядерного топлива ресурсная база атомной энергетики может увеличиться на порядок (в десять раз).

3. Многие страны — участницы Парижского соглашения 2015 года представили национальные планы (NDC) с усиленным развитием ядерной компоненты энергобалансов для обеспечения декарбонизации национальных экономик.